香港是这个星球上最顶级的金融中心之一,全球 TOP100 的大银行里,有超过 70 家在香港营业,超过 29 家跨国银行在港设置地区总部。

这一切,除了得益于香港的区位条件、营商环境、人力资源、发展水平、法制、声誉等因素之外,从技术角度来讲,更重要的是香港有一套完善的金融基础设施。这么说吧,好的金融基建之于银行,就等同于五菱宏光之于货拉拉的师傅们,你细品。

这时候你可能都笑出声了:切,香港金融基建牛X?开什么玩笑,转个账都不能秒到还死贵,买个东西还不能掏出手机 APP 嘀一下付款,就这你还跟我谈金融基建好?呵呵,白眼。

这里要纠正一下,首先我们要用辩证的唯物主义历史观客观看待这个问题(你瞧这高度),香港的金融基建在上世纪 90 年代至 21 世纪初的时候不可否认的代表着先进的金融生产力,只不过没想到 21 世纪之后科技发展如此之快,今天它多少有些陈旧也很正常,有的公司换个 ERP 还九九八十一难呢,更何况是金融重镇的基础设施呢;其次,香港的目的是成为金融中心,金融的主要玩家是谁?是银行,所以香港的金融基建主要是围绕银行业展开的,普惠金融基建确实做得不好,这是政策有意而为之,自由市场经济嘛,没有系统性风险的零售支付体系交给市场主体去搞搞就行了,就好比修路,高速公路必须得国家主导来高标准严要求的修,你个村村通工程,跑跑单车摩托的,你们村里自己搞搞就行了。

2018 年开始投产运行的 FPS(俗称「转数快」)小编个人认为是代表了更先进的零售支付系统理念的,只不过受限于香港人口基数小、零售业更新金融基础设施的动力不强,好东西也派不上大用场。对了,包括多码合一这样的事情,香港也是很多年前就搞了,然而有多大用武之地呢?

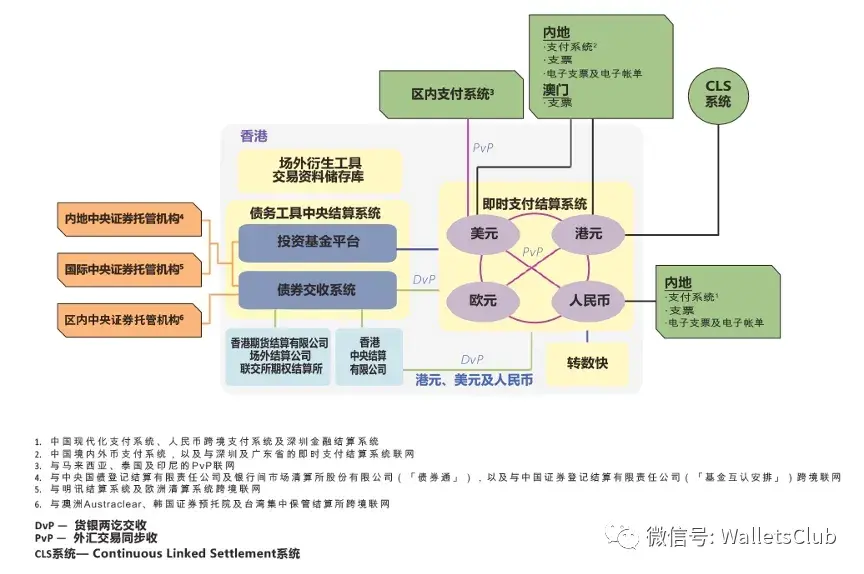

扯远了,让我们回到香港的金融基建上面来吧。香港金融业的监管者是金管局,在金管局的主持之下,香港搭建的金融基建由三大体系组成:

支付系统:为银行同业的交收提供支撑

债券交收系统:为债、券提供交收、托管等支撑

与本地及境外系统联网:分别在本地与境外提供外汇交易同步交收(PvP)及货银两讫交收(DvP)服务

本文着重来看一下支付系统,也就是上图中的「即时支付结算系统」。这个支付结算系统是用来干啥的呢?它是用作银行同业间的资金转拨。具体可以分为港元、美元、欧元及人民币等四个币种的同业支付系统。1995 年 5 月,香港金管局和香港银行公会共同成立了一家大名鼎鼎的私营公司 —— 香港银行同业结算有限公司,透过这家公司,接管了之前由汇丰银行运营的结算所的业务,从此为各银行同业结算及交收提供服务。

1996年,港元即时支付结算系统(HKD RTGS,又称「港元结算所自动转帐系统」或者 HKD CHATS)上线运营,让港元银行同业支付交易以更安全、更高效的方式交收。

为什么说「更安全、更高效」呢?因为在此之前,银行间结算都是净额处理,了解过支付清算的都知道,净额交收其实就是轧差交割,营业日内大家先互相记账,营业日结束后坐下来盘下账,差额的部分才实际互相交割。看起来不是挺和谐么?但是它有一个重大的缺陷:在营业日内,银行与银行之间存在差额,这个差额的本质是什么?本质上其实是净债权银行对净债务银行提供了一个日间的授信(信贷)。但是,你永远不知道欠你钱的对手方银行会不会好死不死的在今天就突然破产了,这就是我们说的信用风险和流动性风险。

香港作为金融中心,数百家银行在一起,你中有我我中有你的开心玩耍,要是一家净债务的大银行跪了,可想而知会引起多少其他银行跟着陪葬。所以,要通过一套金融基础设施来规范大家的玩法,不仅要多快好省,还要把风险控制好,没有良好的基础设施哪个银行还敢来你这落地生根的做生意呢,对吧?

所以香港金管局大力发展和应用 RTGS(Real-time Gross Settlement)全额结算系统。顾名思义,全额结算就是逐笔的全额交割(当然也有批量的),香港金管局规定每一个持牌银行(Licenced Bank)都必须在金管局开设结算账户,营业日内存够钱才能参与交易。当然,肯定存在跑着跑着钱不够的情况,有很多处理方法,世界上大部分 RTGS 的套路都差不多,我们下期技术流一把,细说净额清算和全额清算的原理、制度、算法等。

如法炮制,金管局在 2000 年推出了美元 RTGS 系统,由汇丰银行担任结算行,大家在汇丰银行交收美元;2003 年推出欧元 RTGS 系统,由渣打银行担任结算行,大家在渣打银行交收欧元;2007 年推出人民币 RTGS 系统,中国银行担任结算行,大家在中国银行交收人民币。

我们在上图会看到,人民币 RTGS、港币 RTGS、美元 RTGS、欧元 RTGS 在互相连接的时候标注了一个叫做「PvP」的东西,这是个啥意思呢?

PvP = Payment-versus-Payment,即外汇同步交收。它是一种外汇交易结算制度,特点是确保一种货币必须与另一种或多种货币同步转拨才算成交,并且有终局性和不可撤回性。说人话就是:外汇交易时咱俩同台交易,一手交钱一手交钱,谁也别耍流氓。

为什么要这么做呢?这就要引出外汇交易里面一个著名的风险 —— 赫斯特风险(Herstatt Risk)。

1974 年,西德有一家叫 Herstatt Bank 的小银行,在欧洲市场收德国马克,交割的对手方在纽约,两地是存在 5 个小时时差的,欧洲市场开市的时候,美国天还没亮。欧洲市场上马克被交割给 Herstatt Bank 了,等纽约开市的时候,Herstatt Bank 破产了……对,就是这么巧!我们知道银行间的交易是有连锁性的,这个问题导致了一连串接二连三的违约,当时给国际银行业造成了超过 6 亿美元的损失 —— 要知道,当年每天的外汇交易折合美元也不过百亿级别而已,如果这事放在今天,可以想象一下……

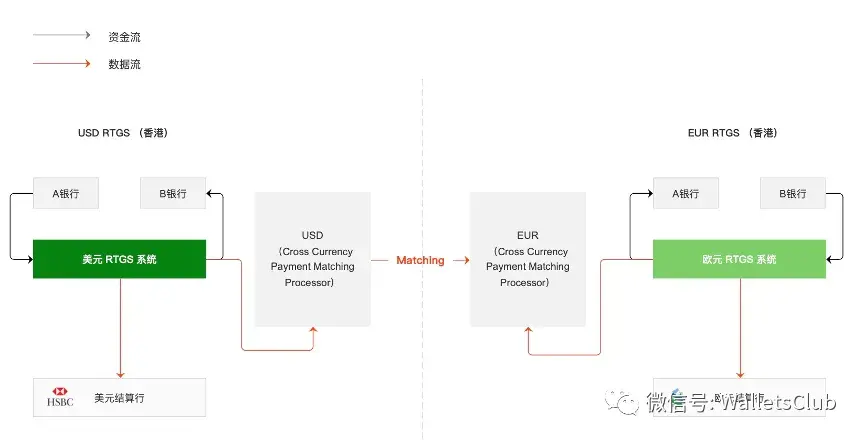

所以,香港作为外汇往来极其频繁的国际金融中心,一定要控制好这类风险才能营造出好的金融营商环境,让银行们放心的玩耍。如何控制这一风险呢?首先要消除时差的障碍,怎么消除?要么就在我本地交易(没时差),要么交易的时候大家都得是开市状态,还得做到同时交收。PvP 机制是怎么做到同时交收的呢?核心就是要做到两个结算系统间的同步,香港用了一种叫做 Cross currency payment matching processor 的机制,简单的原理如下图所示(以 USD & EUR 货币对外汇交易为例):

上图展示了香港本地的两个 RTGS 系统间的 PvP 流程,同理,香港还和马来、印尼、泰国等进行了外汇支付系统的打通。

说到这里好像 RTGS 各种好没毛病似的,其实不然,它也有局限性,比如对银行流动性资金占用过大,当某银行交易日流动性枯竭的时候(比如遇到支出峰值),也会影响整体金融市场的通畅性、局限银行业务的规模,因此,金管局陆续又推出了一些优化手段,如即时支付优化器(CHATS Optimiser)、流动资金优化器(RTGS Liquidity Optimiser)等措施来优化支付结算效率。比如在某个较短的时间段内,通过多边冲销等算法的优化,来尽可能的降低支付交易峰值时对流动性的占用,提高周转效率,再比如由金管局为银行提供短期流动性(银行通过抵押债券、股票等形式向金管局短期拆借),以后我们聊到其他国家或者地区的时候也会提到类似的方法,套路都差不多。

好啦,香港的支付清算体系我们就管中窥豹一下啦,当然还有很多值得聊的 —— 比如八达通在多用途卡上的成就、比如 FPS 的设计思路和想解决的问题、比如证券与债券的清算等等,我们以后有机会再慢慢展开吧。

文章源自 公众号WalletsClub