我刚刚来到美国时就发现美国网银的转账速度很慢,往往中国网银一天甚至实时能完成的转账,在美国需要三天甚至更久,不过后来习惯了也就没再仔细思考这件事情。我最近加入了 Robinhood 的 Funding 团队,我们团队负责用户资金转进、转出 Robinhood 账户,为此我好好学习了一下美国网银转账背后所使用的 ACH Transfer 机制。现在终于可以来向大家解释一下为什么美国银行的转账速度那么慢了。

我这篇文章主要参考了 Gusto 关于 ACH 的系列博客(1 2 3 4 5),大家喜欢看原文的话可以去看看。在开始之前,我们来解释一下下文要用到的概念:

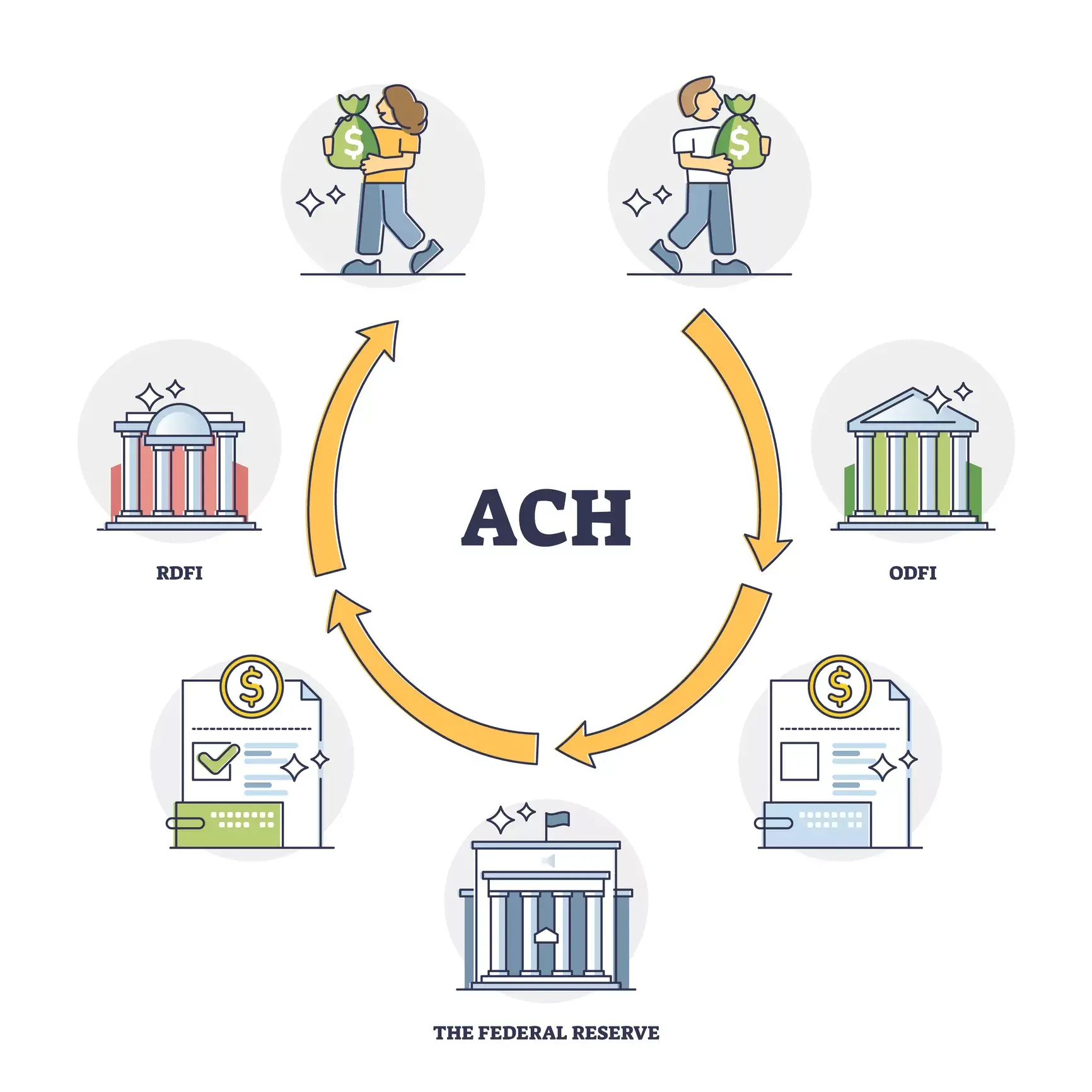

ACH:Automatic Clearing House。这是一套自动清算系统,是金融机构之间使用计算机进行自动清算的协议。

NACHA:National Automated Clearing House Association。这是一个制订 ACH 标准协议的机构,并且负责管理 ACH 网络。

Federal Reserve。美联储,实际运营 ACH 网络的机构。

ODFI:Originating Depository Financial Institution。这是代表发起 ACH 操作一方的发起方银行。

RDFI:Receiving Depository Financial Institution。这是代表 ACH 操作接受一方的接受方银行。

在美国的金融机构之间进行金额不是很大的转账,往往使用的都是 ACH。一个 ACH 操作中通常会涉及到 5 个参与者,他们分别是:发起方、发起方银行(ODFI)、美联储(Federal Reserve)、接受方银行(RDFI)、接受方。举个例子,Alice 是 Bob 的雇主,Alice 要发工资给 Bob,那么 Alice 就是发起方,Alice 的银行就是发起方银行,Bob 的银行就是接受方银行,Bob 就是接受方。

假设 Alice 发工资给 Bob 的那天算作第 1 天,Alice 的银行会要求 Alice 在特定时间(假设是 7:00 PM)之前发起这个操作,超过这个时间就算是下一个工作日的操作了。为此 Alice 必须在第一天的 7:00 PM 前发起一笔 ACH 操作转出 Bob 的工资,与此同时 Alice 的银行会在 Alic 的账户余额上减去 Bob 的工资。这是第一步。

Alice 的银行(也就是发起方银行)会在午夜把记录了这一笔 ACH 操作的 ACH 文件发给美联储,然后美联储把这个 ACH 文件转发给 Bob 的银行(也就是接受方银行)。这是第二步。

Bob 的银行会在第 2 天清早(假设是 5:00 AM)处理这一笔 ACH 操作,把工资加到 Bob 的账户余额上。这是第三步。如果一切顺利的话,事情到这里也就结束了,工资成功从 Alice 的账户转到 Bob 的账户上。但是如果发生异常的话,那就还有两步要走。

什么情况可能导致异常呢?Bob 可能填错账户号码了,Bob 可能把 checking account 错误标记为 savings account 了,Bob 还可能注销账户了,有各种原因可能导致异常。这些都叫做 ACH Return,会导致一笔 ACH 操作失败。值得注意的是,跟中国的网银不一样,Alice 作为发起方不仅仅可以转钱给 Bob,只要 Bob 签署了正确的 ACH 授权,Alice 还可以要求从 Bob 那里收钱回来。这时候 Bob 余额不足或者是 Bob 撤销授权等等的情况,都会导致异常。

在第三步里,Bob 的银行在第 2 天清早会处理这一笔 ACH 操作,如果它发现有异常的话它可以把 ACH Return 发给美联储,但这个 ACH Return 最晚可以在第 3 天结束之前发出。按照最坏的情况考虑,ACH Return 会在第 3 天和第 4 天之间的午夜由 Bob 的银行经过美联储发送给 Alice 的银行。这是第四步。

Alice 的银行会在第 4 天清早(再次假设是 5:00 AM)处理这一笔 ACH Return,然后把 Bob 的工资归还到 Alice 的账户余额上。这是第五步。整个过程耗费了 3 天的时间,准确来说是 3 个银行工作日(bank day)的时间。

一般来说,Alice 发工资给 Bob,如果 Bob 的银行没发生异常,Bob 是不会提出异议的,毕竟钱是多了而不是少了。但如果 Alice 发起的 ACH 操作是从 Bob 那里收钱,Bob 的银行没有遇到异常不代表 Bob 不会提出异议。跟 Bob 的银行不一样,Bob 本人有 60 天的时间提出异议(dispute),然后就会导致 ACH Return。Alice 的银行收到 ACH Return 之后,就要把已经给了 Alice 的钱拿回去。如果 Alice 的账户已经没有那么多钱了,Alice 的银行就赔钱了。

因此 Alice 的银行进行 ACH 操作向 Bob 收钱后,收回来的钱该不该给 Alice,是全额个 Alice 还是部分给 Alice,具体什么时候给,这些都是开放性问题,不同的银行会做不同的策略。有些银行会等到第 4 天才把钱给 Alice,因为第 3 天结束后 Bob 的银行就不再可能因为异常(如 Bob 账户余额不足)而返回 ACH Return 了。

有些银行会因为 Alice 长期的良好表现而信任 Alice,在第 2 天就提前把全额或部分给 Alice。如果金额比较大,Alice 的银行担心 Bob 在第 3 天结束后提出异议,那 Alice 的银行还可能要进行更多的沟通协调,向 Bob 的银行确认这真的是 Bob 授权了的,那就会拖更长的时间。

希望上述信息能够解释清楚为什么美国的网银转账这么慢。

如果大家对 ACH 文件的格式感兴趣的话,可以读一读这篇文章,里面做了简单介绍。实际的文件格式,请以 NACHA 官方手册为准,那是一本几厘米厚的砖头书籍,我们 Funding 团队就有一本今年最新版本的。